(記者林蓮華/洛杉磯報導)世界華人工商婦女企管協會(世華)南加州分會年末活動,於2024年11月24日(周日)在大洛杉磯台灣會館舉行「稅務理財及法律講座」,邀請三位業界專家,包括陳柏宇會計師、胡正國理財師、許志明律師,提供明年稅務和法律專業見解和實務指引;該分會並捐贈大洛杉磯台灣會館建館基金15000美元,總會榮譽總會長施郭鳳珠再加碼5000美元,總共捐了2萬美元。當天觀眾座無虛席,掌握最新的節稅及法律資訊,以確保自己未來發展,立於不敗之地。

會長游蕙綾表示,隨著2025年到來,美國的稅務和法律環境將發生重大變化,這些變更將直接影響到企業主的營運、財務規劃,和個人節省稅務策略,三位專家的專業講解,大家若能運用得當,對保護資產、財務穩健成為重要關鍵。

合辦單位台灣會館台灣學校林淑卿校長致詞,介紹台灣學校以宣揚台灣文化為宗旨,教授台語、台灣文學、放映台灣電影,培養台灣意識為為主,此次能在台灣會館一起合辦,相信大家都會收獲滿滿。

接著台灣會館董事長田詒鴻國策顧問及執行長林榮松國策顧問,兩人先後歡迎世華來台灣會館主辦講座,肯定世華在僑界活躍,果然「女人撐起半邊天」,最後並介紹台館重建的必要性及現今進度,目前已募得1400萬元,在2025年即將動工,募款離1700萬差距300萬,感謝世華捐款,攜手共行最後一哩路。

世華總會榮譽總會長施郭鳳珠國策顧問甫從台灣來,她特別在世華南加州分會捐贈15000元建館基金之後,特別加碼5000美元,帶來會場驚喜掌聲。她說道參觀全館之後欽佩台館多年扶持台美社團發展功不可沒,尤其懷念王桂榮先生的奉獻。

世華總會第一副會長陳玲華也表示,在此充滿挑戰和變遷的時代,未雨綢繆至關重要,南加州分會這場講座提供僑民或中小企業實用的資訊和策略,及早因應明年的眾多變化波動,建議還是要找專家諮詢。

陳柏宇曾擔任大洛杉磯台灣會館前董事長,是南加州知名會計事務所的資深會計師,當日深入剖析年終節稅策略,在稅務季節前做好規劃,最大化節稅效益。

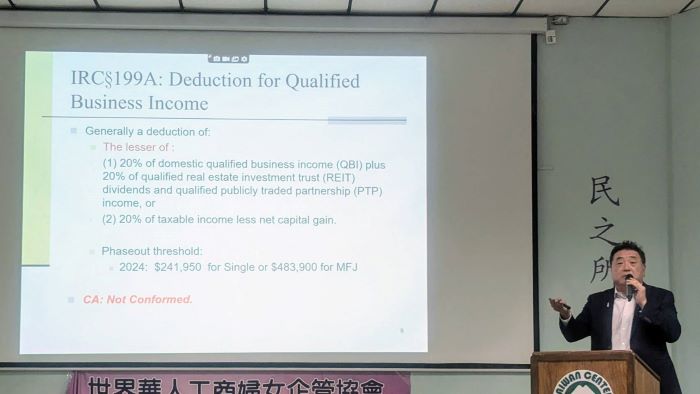

他介紹其實繳稅只需通過4個步驟,第一、根據IRS美國國稅局要求,算出申報總收入(Total Income);第二、調整後收入(AGI),先行扣除學生貸款利息、自雇扣除額和其他費用,減少應納稅所得額。第三、扣除額(Deduction)兩種方式擇其一。如果本身是企業主,還有資格獲得合格的企業收入扣除。第四、應納稅所得額 (Taxable Income),將AGI減去所有扣除額的剩餘金額,就是應納稅所得額。

其中與企業主息息相關的扣除額,是IRS允許扣除高達20%的合格營業收入(QBI),加上20%的合格房地產投資信託(REIT)股息和合格的公開交易合夥企業(PTP)收入。

申報表格1040,所得稅從個人或夫婦共同申報,稅率從10%、12% 、22%、 24% 、32% 、35%、最高37 %;

所有類型的收入相加即可得到您的總收入,包含工資收入、應稅利息收入、應稅股息收入、應稅個人退休金收入、應稅養老金及年金收入、應稅社會福利收入、應稅資本收益等其他收入。

納稅人在申報稅表時有兩種選擇,可採取標準扣除額(Standard Deduction)或逐項扣除額(Itemized Deduction),大多數納稅人會選擇能為他們提供最低總稅款的選項。由於近年來標準扣除額的增加,部分人士有些選擇逐項扣除額,漸漸改用標準扣除額。

不過,要特別注意,已婚配偶選擇個別申報,其中一個配偶選擇逐項列出扣除額項目,則雙方都得必須選擇逐項列出。

2024年減稅的標準扣除額,單人是14500美元、夫婦29200美元、戶主21900美元。

至於逐項扣除額,陳柏宇一一介紹每個逐項最常使用的2024年扣除額,逐項扣除額最多人使用,包括1)房地產稅和個人財產稅;2)房屋抵押貸款利息2017年12月15日之前以100萬為準、之後的以75萬為準;3)房屋抵押貸款的抵押保險費;4)超過合格總收入 7.5% 的未報銷的醫療諸多費用和牙科費用等皆可列入;5)聯邦宣布的災難造成的財產損失和盜竊損失;6)向符合資格公益慈善機構捐款;7)股票利得損失;8)子女稅等。

陳柏宇特別提及公益捐款抵稅的好處,向IRS登記合格的慈善機構501(c)(3)現金捐獻金額,抵扣限於納稅人的調整後總收入 (AGI) 的一定百分比,通常是 60%,合格的捐獻還可超過60%以上。公司可扣除的合格捐獻高達 25% 的應納稅收入。另外,超出該金額的捐獻可結轉至下一個稅務年度,最長可攤分5年。所以如何向符合資格的公益機構捐款,既能慈善又能節税。

股息部分按 0%~20% 課稅,股票若短期持有一年以下,就得併入個人所得稅合併計算;若持有一年以上則可享有長期持有股票的優惠稅率,若收入低於94000美元就不用課稅,如果所得94000元到58萬,繳15%稅,58萬以上20%,原則上長期持有會比短期持有更加有利。其實股票損失也可以扣抵資本利得,且今年折抵後多餘的資本虧損,還可折抵個人所得收入,不過一年以 $3,000 美金為限,剩餘未折抵完的資本虧損,可結轉至日後報稅年度,且無年限。

特別一提,陳柏宇提醒以下有些必需向IRS申報,FATCA(肥咖條款)海外資產單身/個人超過5萬美元、夫婦超過10萬美元就要申報;FBAR(肥爸條款)海外所有在金融機構的帳戶的合計,年度中超過一萬美元以上要申報。若不申報以FATCA來說,會罰一年一萬塊美元,然後每30天再多加一萬,上限是六萬美元。 FBAR是一年起罰十萬美元,但如果被查出是蓄意不申報的,會罰十萬或者是瞞報銀行帳戶裡面的50%。

另外,還有幾類人士需填寫 5471 表揭示申報,例如,CFC受控外國公司就是美國公民在國外有投資非美國公司,如果持有外國公司股權比例 10% 以上、年度海外股權變動達10%;持有SFC股權,或是擔任美國境外公司董事或經理人等等。

川普第一任稅改後,5471表格近年修訂的複雜程度大幅提升,尤其在持股超過50%或持股CFC公司的情況下更為明顯。2025年川普再次回歸上任,為杜絕洗錢、洗產地,預計國稅局要求揭露公司資訊,會愈來愈詳細。

2025年川普1月將上任總統,預計應會對中小企業實施一系列減稅措施。不過,最先面臨2025年《減稅與就業法案》(Tax Cuts and Jobs Act, TCJA)日落後條款,如果沒有延用,那多個稅收政策可能會恢復至2017年之前的稅法水準,特別是與個人所得稅、遺產稅、贈與稅,和一些企業稅收相關的條款。稅收政策的變化會對個人和企業納稅人產生重大影響,尤其是對於高淨值人群的贈與和遺產規劃,建議及早找會計師諮詢需要做進一步的應對策略。

胡正國理財師主講分享「資產傳承規劃」,他首先建議給子女財產,建議遺產比贈與更適合長者,尤其為省稅將房產早早給孩子名下,是大錯特錯,究其原因,第一、人越來越長壽,2018年報告,現代人60%會活到95歲,若再堅持5-10年,醫療科技可延長到100-120歲,現代出生嬰兒預計可活到142歲。第二、兒女聽從配偶意見大過於聽父母的話。第三、子女太早擁有資產容易被花掉、訴訟、壞掉、離掉、走掉,導致「肥水落了外人田」。

他說明,經歷人生的後半場,才是用錢的黃金期,如何作在美國合法的延稅、避稅。他提到用遺產的理財方案,有效地傳承,保障自己未來財務安全,最好採用信託規劃,死後再慢慢給。

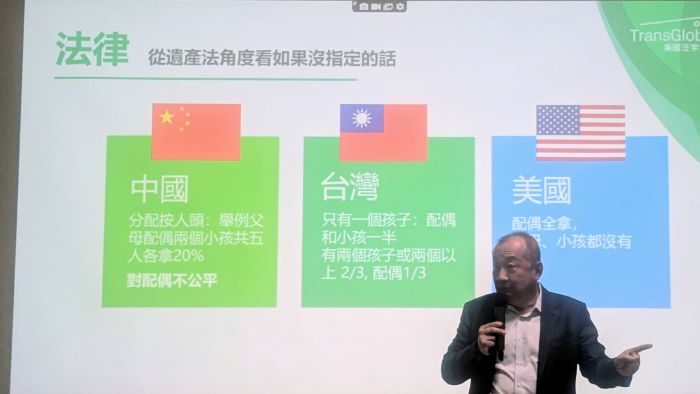

他也提及法律從遺產法角度來看,如果沒有指定的話,美中台三國不同的結果,中國是給父母、配偶和直系小孩。台灣是配偶和小孩平均分得,美國是配偶全拿,父母小孩都沒有。

美國贈與超過1.7萬美元就需要繳稅,稅率18-40%。而作為遺產,每人有1206萬美元,夫妻雙方共2412萬美元的免稅額度。

舉例:房產到過世時,才將資產作為遺產傳承給子女,在夫婦雙方2412萬的額度內,就不用繳納房地產中間差價的增值稅了。

另外,不要隨便在不動產、股票帳戶或銀行帳戶上加上孩子的名字。這種行為其實就是贈與,將來在財產轉讓或過世後遺傳的時候,被查出來,不只要補稅,還會被罰款。

如果資產較大,可以放在「不可撤銷信託」,還可規定後代只拿利息不動本金,既保證資產安全,其實也是保護兒女,可以讓世世代代受益。

他還提及用遺產概念延伸,當作給兒孫福利,2023年開始,在美國每個人每一年可以給任何人17000美元以下,就沒有贈與稅。若想超過17000美元門檻,可採用「遺產稅減免額」方式。

胡正國解釋,美國每個有綠卡或公民,就享有「遺產稅減免額」1292萬美元。這個減免額,不只過世才能用,活著的時候也可以用。所以一年贈與金額$17000塊美元以上,有兩個選擇,一是付贈與稅,二是動用1292萬美金的減免額,但必需通知國稅局表示想動用自己的遺產稅減免額,等到自己過世,直接再從中扣除計算即可。

許志明律師將解析即將實施的中小企業新法規,使企業主能夠及早了解並符合新規要求,避免潛在法律風險。

許志明強調,現今越有錢越容易被告,因為新法律公開卻很少人知道,所以企業法律知識缺乏,風險控管容易陷於危境,一旦被告,加州法院偏勞工弱勢,所以中小企業雇主要一定要了解法律最新規範。

他介紹許多新法,與我們理解有出入,造成職場訴訟增加。舉例華裔雇主最容易犯難的錯誤而吃上官司;首先,一定要尊重族裔宗教傳統習慣,像是黑人髒辮、穆斯林齋戒祈禱和戴面紗等不可要求改變。第二、先天特質,不可批判膚色、年紀、胖瘦、美醜、髒臭、妝扮等。第三、面試不可詢問證明身份並要求出示任何駕照等證件。第四、徵才公開需求要寫的非常小心,像是寫「徵雙語」不能明寫要徵華語、西語、越語之類的。第五、不要落入職場霸凌口舌之爭。第六、請假福利要給足,尤其是休假、病假、產假、陪審假等假期增長,千萬」別苛扣薪水或減少福利保險。第八、辭退員工和失業救濟金的手法處理要謹慎。第九、不要在公司談論或批判宗教、政治傾向等,以上最好都先法律諮詢比較保險。

企業主一旦被告,不要試圖自行解決,許志明形容說道:「因為業內有許多利用勞工訴訟謀利的”鯊魚律師”,訴訟不是在爭對錯或勝負,是拿來做談判用的,全部案件95%最後是和解,千萬避免演變成告上法庭,交由12個似懂非懂的陪審團決定最終命運。」他並透露律師個案一般行情在5至10萬美元,拖越久耗費時間及金錢越多,雇主最好避免因小失大。

最後,三位演講者,由於他們帶來訊息含金量過高,Q&A欲罷不能,台下觀眾反應收穫滿滿;當日駐洛杉磯經文處經濟組劉倫正組長、台貿中心閉達玉主任、駐洛杉磯經文處領務組江月綉副組長、洛僑中心方瓊逸副主任皆列席參加全程聆聽。會長游蕙綾頒發感謝狀,同時也宣佈今年該會活動圓滿落幕,期待明年再相見。